Steuerberater*in werden – Voraussetzungen,

Aufgaben, Verdienst und mehr.

Sie überlegen, Steuerberater*in zu werden und möchten sich im Vorfeld über dieses Berufsbild informieren? Dann sind Sie hier genau richtig. Den Beruf Steuerberater verknüpfen viele mit „langweilig“. Dabei handelt es sich um eine abwechslungsreiche Tätigkeit, bei der der Kontakt mit Mandanten aus den verschiedensten Berufsgruppen im Vordergrund steht. Weitere Vorteile, wenn Sie Steuerberater oder Steuerberaterin werden möchten: Sie streben einen krisensicheren Job mit hervorragenden Karrieremöglichkeiten an. Welche Aufgaben erwarten Sie in diesem Beruf? Wie steht es um die Verdienstmöglichkeiten? Und welche Voraussetzungen müssen Sie erfüllen, wenn Sie Steuerberater*in werden wollen? Diese und weitere Fragen beantworten wir im folgenden Beitrag.

Steuerberater*in werden – diese Aufgaben erwarten Sie

Was macht man als Steuerberater*in?

Als Steuerberater*in sind Sie dafür zuständig, Unternehmen und Privatpersonen in steuerlichen Themen zu unterstützen. Wenn Sie Steuerberater oder Steuerberaterin werden, sind Sie für Ihre Mandanten Ansprechpartner in betriebswirtschaftlichen Fragen und vertreten diese in finanzgerichtlichen Prozessen.

Ihre fünf Kernaufgaben umfassen:

- 1. Beratung zu Fragen der Steuerdeklaration (Steuererklärung): z. B. Führung der Buchhaltung oder Erstellung von Steuererklärungen

- 2. Beratung zu Fragen der Steuerrechtsdurchsetzung: z. B. Prüfung von Steuerbescheiden oder Vertreten von Mandanten gegenüber Finanzämtern

- 3. Beratung zu Fragen der Steuergestaltung: z. B. Beratung bei Unternehmensgründungen oder Unternehmensnachfolge

- 4. Beratung zu betriebswirtschaftlichen Fragen: z. B. Erstellen von Kalkulationen und Wirtschaftlichkeitsrechnungen

- 5. Freiwillige Prüfungen: z. B. Prüfung der Ordnungsmäßigkeit der Buchführung

Es wird also deutlich: Wenn Sie Steuerberater oder Steuerberaterin werden möchten, sollte Ihnen die Arbeit mit Zahlen, Gesetzen und Vorschriften Spaß machen und Ihnen im besten Fall auch leicht von der Hand gehen. Wenn Sie sich außerdem für wirtschaftliche Zusammenhänge sowie für steuerliche und rechtliche Fragestellungen interessieren, könnte eine Weiterbildung zum Steuerberater perfekt zu Ihnen passen.

Über folgende Hard Skills und Soft Skills müssen Sie verfügen:

- Mathematisches Wissen

- Juristische Kenntnisse

- Kommunikationsfreude

- Serviceorientiertheit

- Verständliches Vermitteln komplexer Sachverhalte

- Zuverlässigkeit

- Verantwortungsbewusstsein

Bevor Sie Steuerberater oder Steuerberaterin werden können, prüft die zuständige Steuerberaterkammer außerdem Ihre persönliche Eignung. Dafür ist wichtig, dass Sie in geordneten wirtschaftlichen Verhältnissen leben, einen festen Wohnort nachweisen können und keine Vorstrafen haben.

Steuerberater*in werden – mit diesen Verdienstmöglichkeiten können Sie rechnen

Was braucht man um Steuerberater*in zu werden?

Wer überlegt Steuerberater oder Steuerberater*in zu werden, möchte natürlich auch wissen, mit welchem Gehalt er in diesem Beruf rechnen kann. Eine allgemeingültige Antwort lässt sich darauf nicht geben. Arbeiten Sie selbstständig oder in einem Angestelltenverhältnis? Wie groß ist die Firma, für die Sie tätig sind? Wie viele Jahre Berufserfahrung und welche Qualifikationen können Sie vorweisen? Arbeiten Sie in einer Großstadt oder auf dem Land? All diese Aspekte spielen eine Rolle und können sich auf Ihre möglichen Gehaltschancen auswirken. Generell lässt sich aber sagen, dass Sie mit einem Jahresgehalt zwischen 55.000 Euro und 140.000 Euro rechnen können, wenn Sie Steuerberater*in werden. In manchen Fällen, beispielsweise wenn Sie Partner einer großen Kanzlei sind, kann der Verdienst auch höher ausfallen.

Diese Voraussetzungen müssen Sie erfüllen, um Steuerberater*in zu werden

Wie wird man Steuerberater*in?

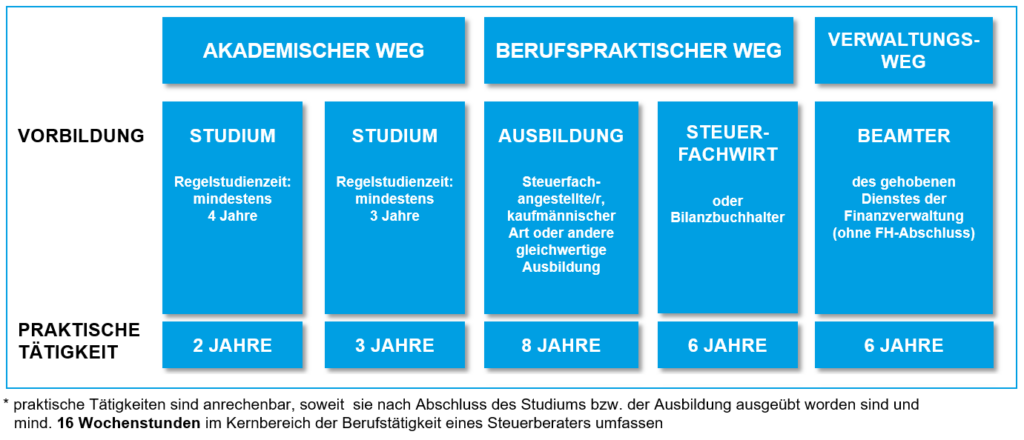

Das Ziel, Steuerberater zu werden, lässt sich auf drei verschiedenen Wegen erreichen. Alle Wege umfassen jeweils eine Ausbildung oder ein Studium (theoretische Vorbildung) sowie eine Praxisphase (praktische Berufstätigkeit). Daran schließt sich die Zeit der Vorbereitung auf die Steuerberaterprüfung an.

Die folgende Abbildung gibt Ihnen einen Überblick über die Wege, die zur Steuerberaterprüfung führen können:

Akademischer Weg (Steuerberater*in werden mit Studium)

Es ist möglich, Steuerberater oder Steuerberaterin zu werden, wenn Sie ein wirtschaftswissenschaftliches oder rechtswissenschaftliches Studium abgeschlossen haben. Im Anschluss müssen Sie jedoch noch praktische Tätigkeiten nachweisen können. Wenn Sie Ihr Studium in weniger als vier Jahren abgeschlossen haben (z. B. Bachelor), müssen Sie drei Jahre Praxiserfahrung sammeln, bevor Sie sich zur Steuerberaterprüfung anmelden können. Bei einer Studienzeit von vier Jahren oder länger ist eine praktische Tätigkeit von nur zwei Jahren notwendig.

Berufspraktischer Weg (Steuerberater*in werden ohne Studium)

Wenn Sie den berufspraktischen Weg über einen Ausbildungsberuf (Steuerfachangestellte*r, kaufmännischer Beruf oder gleichwertige Ausbildung) nehmen, müssen Sie mindestens 8 Jahre Berufserfahrung sammeln, bevor Sie sich zur Steuerberaterprüfung anmelden dürfen. Ergänzen Sie nach der Ausbildung noch eine Weiterbildung Steuerfachwirt, verkürzt sich die Berufserfahrung auf 6 Jahre (Als Steuerfachwirt erfolgreich zur Steuerberaterprüfung).

Verwaltungsweg (Steuerberater*in werden als Beamtin oder Beamter)

Wenn Sie ein Duales Studium zum Diplom-Finanzwirt*in an einer Fachhochschule absolvieren, qualifizieren Sie sich für eine Einstellung als Beamtin oder Beamter im gehobenen Dienst der Finanzverwaltung. Mit dieser Qualifikation können Sie ebenfalls Steuerberater oder Steuerberaterin werden. Für die Zulassung zur Prüfung sind allerdings drei Praxisjahre notwendig. Wenn Sie als Beamter im gehobenen Dienst der Finanzverwaltung arbeiten, allerdings über keinen Fachhochschulabschluss verfügen, sind sechs Jahre praktische Tätigkeiten vorausgesetzt.

Master Taxation: Ein Studium – zwei Abschlüsse

In Kooperation mit der FOM Hochschule für Oekonomie & Management bietet KNOLL den berufsbegleitenden Studiengang Master Taxation an.

Mit dem Studiengang Master Taxation verbinden Sie Ihr Studium mit der intensiven Vorbereitung auf das Steuerberaterexamen, sodass Sie die Möglichkeit haben parallel zwei begehrte Abschlüsse zu erlangen – den international anerkannten Master of Laws an der FOM Hochschule sowie den des Steuerberaters/der Steuerberaterin bei der jeweils zuständigen Steuerberaterkammer.

Wie viel kostet es, Steuerberater*in zu werden?

Was kostet die Steuerberaterprüfung?

Um Steuerberater*in zu werden, müssen Sie zunächst ein wenig Geld investieren. Aufgrund der Zukunftssicherheit und der attraktiven Gehaltsmöglichkeiten, ist diese Investition jedoch äußerst lohnenswert. Um zur Steuerberaterprüfung antreten zu können, müssen Sie insgesamt 1.200 Euro zahlen. 200 Euro davon fallen für die Zulassungsgebühr an, die Prüfungsgebühr beträgt 1.000 Euro.

Da die Prüfung jedoch eine der schwersten Berufszugangsprüfungen ist, ist es essenziell, dass man sich ausreichend darauf vorbereitet. Die Kurse von KNOLL zielen genau darauf ab und unterstützen Sie maßgeblich dabei, Steuerberater*in zu werden.

Damit Sie eine solide Grundlage für die Steuerberaterprüfung aufbauen können, sollten die vorbereitenden Kurse strategisch aufeinander abgestimmt sein. Wir empfehlen Ihnen die Teilnahme am Taxecutive®, einem digital unterstützten Lernprogramm, das Sie Schritt für Schritt auf dem anspruchsvollen Weg zur Steuerberaterprüfung begleitet. Wer dieses Programm erfolgreich absolviert hat, ist mehr als bereit für die schriftliche Steuerberaterprüfung.

Diese Kurse sind Bestandteil des Taxecutive®:

Wissensaufbau: Fernunterricht & Fallstudien Digital

Wissensanwendung: Klausurenvorbereitungskurs, Klausurenkurs & Intensiv-Klausurenkurs

Simulation: Probeexamen

Die Gebühr für alle Kurse inkl. Performance Tracker und den brandneuen Klausur Analytics liegt im Lehrgang 2027/2028 bei insgesamt 8.490,- €.

Gibt es Rabatte bei der Prüfungsvorbereitung?

Sie bei der Prüfungsvorbereitung zu unterstützen, heißt für uns auch, Ihnen finanzielle Vorteile einzuräumen. Dazu bieten wir verschiedene Rabatte an. Zu diesen können Sie sich hier informieren.

Gibt es Fördermöglichkeiten, wenn man Steuerberater*in werden möchte?

In vielen Fällen unterstützt der Staat finanziell, wenn es um Weiterbildungen geht. Das gilt auch, wenn Sie Steuerberater*in werden möchten. Da die Lehrgänge von KNOLL von der Zentralstelle für Fernunterricht (ZfU) zertifiziert sind, sind sie grundsätzlich förderfähig. Allerdings müssen Sie bestimmte Voraussetzungen erfüllen, um mögliche Fördermittel auch wirklich in Anspruch nehmen zu können.

Um Steuerberater*in zu werden, könnten Sie von folgenden Förderungen profitieren:

Bildungsschecks

Einige Bundesländer bieten sogenannte Bildungsschecks bzw. Weiterbildungsschecks an. In diesem Fall erhalten Sie Gutscheine über einen bestimmten Betrag, den Sie bei einem zugelassenen Bildungsträger einlösen können. In manchen Bundesländern wird dieses Fördermittel auch „Weiterbildungsbonus“ oder „Quali-Schecks“ genannt. Wenn Sie Anspruch darauf haben, kann Ihnen diese Förderung den Weg, Steuerberater*in zu werden, in jedem Fall erleichtern.

Bildungsurlaub

Beim Bildungsurlaub – teilweise auch „Bildungsfreistellung“ oder „Bildungszeit“ genannt – bekommen Sie keine Fördermittel in Form eines Geldzuschusses, dafür aber bezahlte Arbeitsfreistellungen zum Zwecke der Weiterbildung. Pro Jahr stehen Ihnen bis zu fünf Tage zu. Inzwischen haben alle Bundesländer – mit Ausnahme von Bayern und Sachsen – Bildungsfreistellungsgesetze erlassen. Maßgeblich für den Anspruch auf Bildungsurlaub ist das Bundesland, in dem sich der Arbeitsplatz befindet.

Damit Sie die passende Förderung finden, um Steuerberater zu werden, ist es sinnvoll, sich direkt beim eigenen Bundesland zu informieren.

Steuerberater*in werden – Ablauf der Prüfung

Wie läuft die Steuerberaterprüfung ab?

Um Steuerberater oder Steuerberaterin zu werden, muss die Steuerberaterprüfung erfolgreich absolviert werden. Diese gliedert sich in einen schriftlichen Teil aus drei Aufsichtsarbeiten und in eine mündliche Prüfung, die sich aus einem Kurzvortrag und weiteren sechs Prüfungsabschnitten zusammensetzt. Die schriftliche Prüfung wird zuerst abgelegt und dauert pro Aufsichtsarbeit sechs Stunden. Zum mündlichen Teil wird man nur zugelassen, wenn der schriftliche Teil mit einer Gesamtnote von mindestens 4,5 absolviert wurde. Sie findet meist einige Monate bis zu einem halben Jahr nach der schriftlichen Prüfung statt. Wenn Sie zur mündlichen Prüfung zugelassen sind, erhalten Sie spätestens zwei Wochen vor dem Termin eine Einladung von Ihrer zuständigen Steuerberaterkammer.

Die Voraussetzungen für die Zulassung zur Steuerberaterprüfung

Um von der zuständigen Kammer zur Steuerberaterprüfung zugelassen zu werden, müssen Sie zunächst einmal die oben genannten formalen Voraussetzungen aus theoretischer Vorbildung und praktischer Berufstätigkeit erfüllen. Die erforderlichen Zeiten müssen übrigens im Zeitpunkt der Prüfung erreicht sein.

Davon abgesehen müssen zukünftige Steuerberater*innen folgende Voraussetzungen erfüllen:

- rechtzeitige Anmeldung zur Prüfung bis 30.04. bei der zuständigen Kammer (Zulassungsantrag)

- Zulassungsgebühr i. d. R. 200 Euro bei Anmeldung entrichten

- Prüfungsgebühr i. d. R. 1.000 Euro bis spätestens 31.08. an die Kammer entrichten

Wie schwer ist die Steuerberaterprüfung?

Die Steuerberaterprüfung gilt als besonders anspruchsvoll, da der Prüfungsstoff einen hohen Umfang aufweist. Zudem wird dieses Wissen nicht nur abgefragt, sondern auch in Form von Klausurfällen geprüft. Es ist daher unerlässlich, sich nicht nur Fachwissen anzueignen, sondern dieses auch fallbezogen anwenden zu können. Dafür ist es erforderlich, eine geeignete Klausurtechnik zu entwickeln. Ausreichend Zeit und Übung sind ein wichtiger Aspekt, um die Steuerberaterprüfung erfolgreich zu absolvieren.

Gibt es Tipps und Tricks zur Vorbereitung auf die Steuerberaterprüfung?

Wir haben eine Vielzahl von Informationen rund um Lernplanung, Organisation und immer wiederkehrende Fragen rund um die Steuerberaterprüfung zusammengestellt.

Reform der Steuerberaterprüfung – was wird sich ändern und wann?

Die Steuerberaterprüfung soll modernisiert und modularisiert werden. Auf unserer Seite zur Prüfungsreform werden wir Sie auf dem Laufenden halten und regelmäßig alle wichtigen Updates zur Reform mitteilen:

Steuerberater*in werden – Fazit

Der Beruf des Steuerberaters/der Steuerberaterin hält vielfältige Karrieremöglichkeiten und attraktive Gehaltschancen bereit. Die Aufgaben umfassen unter anderem die Beratung von Mandanten in jeglichen Steuerbelangen, das Vertreten gegenüber Finanzämtern oder auch die Prüfung der Ordnungsmäßigkeit der Buchführung. Deshalb ist es wichtig, dass man neben einer Affinität für Zahlen und juristische Zusammenhänge auch über Kommunikationsfreude und Verantwortungsbewusstsein verfügt. Um Steuerberater*in zu werden, kann man zwischen drei verschiedenen Wegen wählen: dem akademischen Weg, dem berufspraktischen Weg und dem Verwaltungsweg. Diese unterscheiden sich auch in der Dauer. Am Ende muss allerdings jeder, der Steuerberater*in werden möchte, die Steuerberaterprüfung absolvieren. Diese gilt als eine der schwersten Berufszugangsprüfungen, weshalb es wichtig ist, dass man sich mithilfe von professionell geführten Kursen ausreichend darauf vorbereitet. Um dies finanzieren zu können, stehen in vielen Bundesländern Fördermittel zur Verfügung, um Interessenten dabei zu helfen, Steuerberater*in zu werden.

Möchten auch Sie Steuerberater oder Steuerberaterin werden? Dann buchen Sie jetzt unsere Kurse und stellen Sie so sicher, dass Sie für die Steuerberaterprüfung bestens vorbereitet sind. Zusätzlich bieten wir Ihnen auch weitere Lehrgänge im Bereich Weiterbildung Steuern an. Wenn Sie weitere Fragen haben oder mehr Informationen wünschen, beraten wir Sie gerne ausführlich zu Ihren Möglichkeiten. Kontaktieren Sie uns jetzt!

Lesen Sie auch:

„Erfahrungsbasierter Leitfaden zur Vorbereitung auf die schriftliche StB-Prüfung“

Von Christine Biegert und Alexandra Kandler (NWB Steuer und Studium 03/2024)