Klausurtechnik kompakt

Mit der Reihe „Klausurtechnik kompakt“ möchten wir Sie dabei unterstützen, einen optimalen Einstieg in die Klausurarbeit zu finden. Sie liefert Ihnen die Klausurtechnik für jeden Prüfungstag in komprimierter Form.

Dabei geht sie auf die jeweiligen

- Besonderheiten des einzelnen Prüfungstags und

- Themenschwerpunkte ein,

um Ihnen einen Wissensvorsprung für Ihre ersten Klausuren zu ermöglichen.

Lernen Sie in jedem Fachgebiet, die „Dauerbrenner“ zu erkennen, und erzielen Sie schnell und sicher wesentliche Punkte!

Die Texte dieser Reihe basieren auf Artikeln unserer Geschäftsführerin Frau Andrea Jost, unserer Lehrgangsleiterin Alexandra Kandler und der Dozent*innen Prof. Dr. Oliver Zugmaier, Dr. Stefanie Becker, Dr. Martin Weiss und Tobias Mönch. Die ausführliche Textversion finden Sie hier.

Erster Prüfungstag: Verfahrensrecht und andere Rechtsgebiete

I. Besonderheiten der Klausur des ersten Prüfungstags

Die Prüfungsaufgabe des ersten Prüfungstags stammt aus dem Verfahrensrecht und anderen Rechtsgebieten (meist Umsatzsteuer und Erbschaft-/Schenkungsteuer inkl. Bewertungsrecht).

Die bisherige Auspunktung der Klausur des ersten Prüfungstags sieht wie folgt aus:

Leider wird die Auspunktung nicht mit der Aufgabenstellung bekanntgegeben. Für Ihre Zeiteinteilung der insgesamt sechsstündigen Klausur bedeutet dies: Veranschlagen Sie am besten für die Teilklausuren Verfahrensrecht und Umsatzsteuer jeweils etwas mehr als zwei Stunden und für den Teil Erbschaft-/Schenkungsteuer und Bewertung etwas weniger als zwei Stunden.

II. Teilaufgabe zum Verfahrensrecht

1. Besonderheiten des Prüfungsfachs

Nach § 37 Abs. 3 Nr. 1 StBerG sind das steuerliche Verfahrensrecht sowie Steuerstraf- und Steuerordnungswidrigkeitenrecht Prüfungsgebiete der Steuerberaterprüfung. Die Klausur des ersten Prüfungstags ist überschrieben mit „Prüfungsaufgabe aus dem Verfahrensrecht und anderen Steuerrechtsgebieten“; Teil I ist mit „Abgabenordnung und Finanzgerichtsordnung“ betitelt. Dies ist ungenau, weil es zahlreiche verfahrensrechtliche Vorschriften auch außerhalb von AO und FGO gibt. Daher verwenden wir hier stattdessen den Begriff „Klausur aus dem Verfahrensrecht“.

2. Aufgabenstellung

In den verfahrensrechtlichen Klausuren verlangt die Aufgabenstellung i. d. R., dass Sie die gestellten Fragen gutachtlich beantworten.

Dabei bleibt offen, ob (nur) die gesetzlichen Bestimmungen oder auch zusätzlich die Verwaltungsanweisungen, insbesondere des Anwendungserlasses zur Abgabenordnung (AEAO), zu zitieren sind. Nur die Aufgabenstellung der Steuerberaterprüfung 2012 war hier eindeutig: „… begründen Sie Ihre Lösung ausführlich unter Angabe der Gesetzes- und Verwaltungsvorschriften.“

Dennoch: Zitieren Sie bitte neben den einschlägigen Paragrafen auch den AEAO, falls sich das von Ihnen gefundene Ergebnis nicht aus dem Gesetz selbst ergibt.

Beispiel: Die offenbare Unrichtigkeit i. S. von § 129 Satz 1 AO muss „beim Erlass“ des Verwaltungsakts unterlaufen sein. Daher können nur Fehler berichtigt werden, die dem FA unterlaufen sind. In Ausnahmefällen können auch Fehler des Stpfl. nach § 129 AO berichtigt werden. Man spricht hier von sog. Übernahmefehlern, etwa bei Veranlagungssteuern (z. B. Einkommen-, Körperschaft-, Gewerbesteuer) durch Übernahme von in den eingereichten Steuererklärungen oder beigefügten Unterlagen offenbaren Unrichtigkeiten, wenn diese für das FA ohne weiteres erkennbar waren (z. B. Rechenfehler, Übertragungsfehler oder versehentlich doppelt erfasste Einnahmen). Die Behörde macht den Inhalt dieser Steuererklärung zum Gegenstand ihrer Festsetzung und damit zu ihrem eigenen Fehler (AEAO zu § 129, Nr. 4 Satz 3).

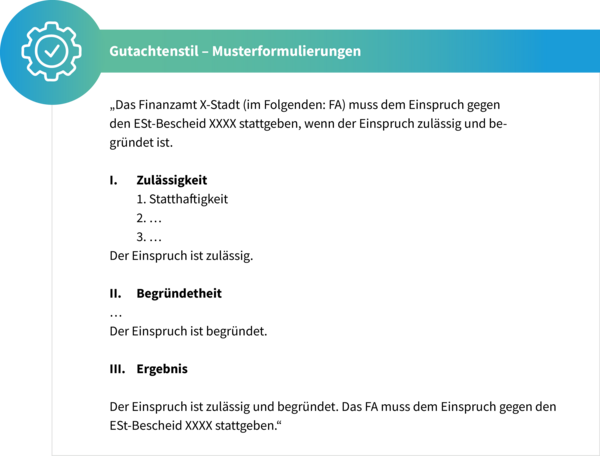

3. Darstellung im Gutachtenstil

In Klausuren aus dem Verfahrensrecht werden von Ihnen zusammenhängende Ausführungen in ganzen Sätzen erwartet. Verzichten Sie daher möglichst auf Darstellungen im Telegrammstil. Beim Gutachtenstil prüfen Sie die Tatbestandsmerkmale der Reihe nach, um am Schluss festzustellen, ob die Rechtsfolge eingetreten ist oder nicht.

Der bei Urteilen und Einspruchsentscheidungen übliche Urteilsstil dagegen ist umgekehrt aufgebaut: zunächst das Ergebnis, dann die Prüfung der Tatbestandsmerkmale als Begründung. In der Verfahrensrecht-Klausur verwenden Sie i. d. R. automatisch den Gutachtenstil, da Sie die Antwort auf die gestellte Frage zu Beginn Ihrer Ausführungen oft noch nicht kennen. Sollte dies ausnahmsweise doch einmal der Fall sein, können Sie Ihre Antwort auch gern im (kürzeren) Urteilsstil lösen.

Oft sind die Prüfungspunkte nicht sonderlich problematisch, sodass in verfahrensrechtlichen Klausuren der Steuerberaterprüfung – auch aus Zeitgründen – die Antwort gleich im Urteilsstil gegeben wird:

BEISPIEL 1► „Der Einspruch ist statthaft, da es sich bei dem ESt-Bescheid 2020 um einen Verwaltungsakt in Abgabenangelegenheit handelt (§ 347 Abs. 1 Satz 1 Nr. 1, Abs. 2 AO).“

BEISPIEL 2► „Der KSt-Bescheid stand zwar ursprünglich unter Vorbehalt der Nachprüfung (§ 164 Abs. 1 AO); dieser wurde jedoch seitens des FA aufgehoben (§ 164 Abs. 3 Satz 1 AO). Eine Änderung ist daher nicht nach § 164 Abs. 2 AO möglich.“

4. Struktur der Verfahrensrechtsklausur

In den letzten zehn Jahren der Steuerberaterprüfung bestand die Teilklausur aus dem Verfahrensrecht jeweils aus einem Sachverhalt; nur einmal (2013) waren zwei Sachverhalte zu würdigen.

Die Anzahl der Fragen/Aufgaben fällt sehr unterschiedlich aus: von einer Aufgabenstellung (2020) bis hin zu sechs Fragen (2014). Die Fragen reichen von „Welche Erfolgsaussichten bestehen für den Einspruch?“ (2020) über „Prüfen Sie, ob ein Erstattungsanspruch aus … besteht und realisiert werden kann.“ (2019) bis hin zu „Was regelt der geänderte Gewinnfeststellungsbescheid … und wem gegenüber und zu welchem Zeitpunkt ist der geänderte Gewinnfeststellungsbescheid wirksam geworden?“ (2018).

5. Inhaltliche Prüfungsschwerpunkte

Prüfungsschwerpunkte sind vor allem die Korrekturvorschriften samt Festsetzungsverjährung und das Einspruchsverfahren. Nähere Erläuterungen finden Sie in folgendem Video.

6. Besonderheiten im Lösungsaufbau

a) Vorrang des Einspruchs vor den Korrekturvorschriften

Wird in der Klausur gefragt, ob z. B. ein Steuerbescheid zugunsten des Stpfl. geändert werden kann, prüfen Sie zunächst, ob bereits ein zulässiger Einspruch eingelegt worden ist oder ggf. noch eingelegt werden kann. Denn der Einspruch führt dazu, dass der Steuerbescheid in vollem Umfang erneut geprüft wird (§ 367 Abs. 2 AO). Und i. R. dieser Gesamt- oder Wiederaufrollung kann der Steuerbescheid zugunsten des Stpfl. geändert werden. Ein Rückgriff auf die Korrekturvorschriften ist dann nicht notwendig.

Zu beachten ist jedoch, dass der Einspruch zulässig sein muss (§ 358 AO). Ein unzulässiger Einspruch führt nicht zu einer Gesamt- oder Wiederaufrollung. Manchmal wird beim Erstellen der Klausur genau auf diesen Punkt abgestellt. Die Klausur ist also so gestrickt, dass der Einspruch unzulässig ist (z. B. wegen verspätet eingelegtem Einspruch), sodass nach der Zulässigkeitsprüfung des Einspruchs die Korrekturvorschriften zu prüfen sind.

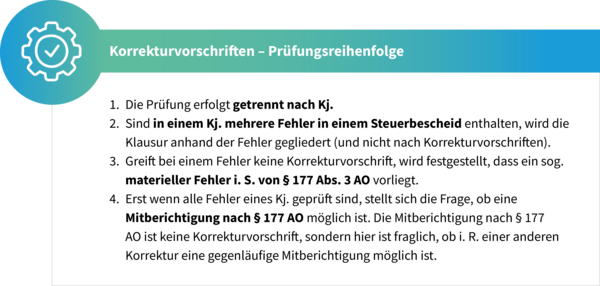

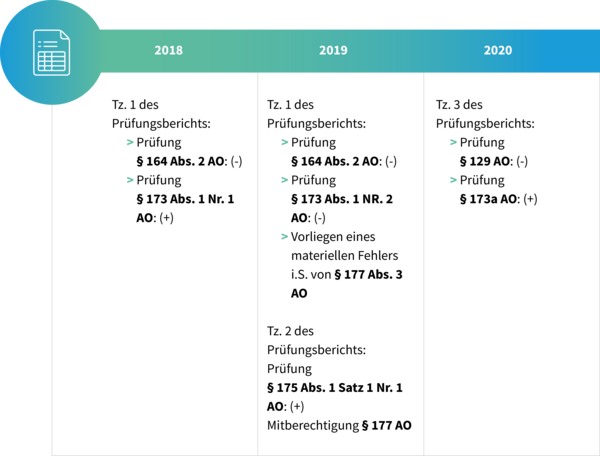

b) Prüfung der Korrekturvorschriften

Sind i. R. der Prüfung von Korrekturvorschriften mehrere Jahre und mehrere Fehler zu bearbeiten, gelten folgende Aufbauregeln:

BEISPIEL► Die Außenprüfung bei einem Gewerbetreibenden führt zu Feststellungen von mehreren Fehlern in drei Jahren.

LÖSUNG► Die Klausurgliederung könnte wie folgt aussehen:

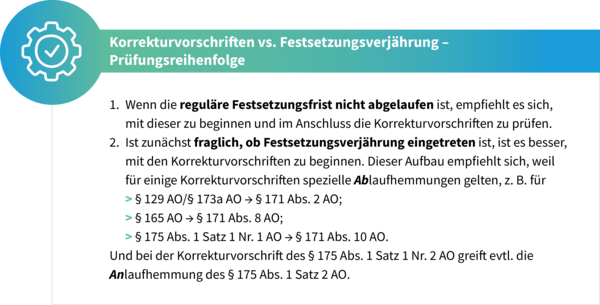

c) Korrekturvorschriften und Festsetzungsverjährung

Der Obersatz bei einer möglichen Korrektur lautet in der Klausur regelmäßig:

„Der Steuerbescheid kann geändert werden, wenn eine Korrekturvorschrift greift und noch keine Festsetzungsverjährung eingetreten ist.“

Es stellt sich die Frage, ob zunächst die Korrekturvorschrift oder die Festsetzungsverjährung geprüft werden sollte. Dazu gibt es zwei Empfehlungen:

III. Teilaufgabe zur Umsatzsteuer

1. Besonderheiten des Prüfungsfachs

Eine befriedigende oder gar gute Note in der Klausur hängt in erster Linie davon ab, ob Sie die Lösung der gestellten Aufgabe beenden. Dies ist das oberste Ziel der Bearbeitung. Die Teilaufgabe Umsatzsteuer der Steuerberaterprüfung ist – wie alle anderen Aufgaben – so bemessen, dass man in der vorgegebenen Bearbeitungszeit gerade noch fertig werden kann. Nutzen Sie, wo es möglich ist, übliche Abkürzungen. Wenn Begründungen nicht zwingend notwendig sind, ist ein verständlicher Telegrammstil ausreichend. Das Ergebnis kann unter Ergänzung der genauen gesetzlichen Bestimmung genannt werden. Gestalten Sie die einleitenden, allgemeinen Angaben zur Unternehmereigenschaft und zum Umfang des Unternehmens sowie die Ausführungen bei der Bearbeitung der ersten Geschäftsvorfälle nicht zu ausführlich, um Zeit zu sparen.

Bei der Bearbeitung der einzelnen Geschäftsvorfälle müssen Sie nicht zwingend die vorgegebene Reihenfolge der Textziffern einhalten. Bei einer Umsatzsteuerklausur, die sich aus voneinander weitgehend unabhängigen Sachverhalten zusammensetzt, bietet sich eine freie Bearbeitung an. Sorgen Sie dennoch für Struktur, indem Sie jeden Einzelsachverhalt auf einem neuen Blatt beginnen und die Rückseite freilassen. Nummerieren Sie die Lösungsseiten erst am Ende in der gebotenen Reihenfolge der Geschäftsvorfälle. Planen Sie auch für diesen Schritt Zeit ein.

In der Aufgabenstellung heißt es regelmäßig, dass die Lösung unter Angabe der gesetzlichen Bestimmungen zu begründen ist. Dies sind vorrangig die Paragrafen des UStG. Daneben muss auch die UStDV zitiert werden. Benennen Sie dabei die Gesetzesstelle genau (z. B. § 3 Abs. 1b Satz 1 Nr. 3 UStG). Keine gesetzliche Bestimmung, sondern eine Verwaltungsanweisung ist der Umsatzsteuer-Anwendungserlass (UStAE). Er muss nicht zitiert werden, solange sich hierin keine Abweichungen zur gesetzlichen Regelung befinden, auf die in der Lösung Bezug genommen wird.

2. Inhaltliche Prüfungsschwerpunkte

In den letzten Prüfungsjahren gab es folgende Themenschwerpunkte:

- Vermietungsumsätze mit und ohne Optionsmöglichkeit nach § 9 UStG;

- Selbstnutzung von Gebäuden mit und ohne § 15 Abs. 1b UStG;

- steuerpflichtige Grundstückslieferung mit Wechsel der Steuerschuldnerschaft;

- Geschäftsveräußerung im Ganzen (meist von vermieteten Gebäuden bzw. Gebäudeteilen);

- private Pkw-Nutzung durch Unternehmer bzw. Arbeitnehmer;

- unentgeltliche Wertabgaben durch Privatnutzung von Unternehmensgegenständen bzw. deren Entnahme und Ausgaben bzw. Zuwendungen an das Personal;

- steuerfreie innergemeinschaftliche Lieferung (§§ 4 Nr. 1 Buchst. b, 6a UStG) und Ausfuhr (§§ 4 Nr. 1 Buchst. b, 6 UStG);

- innergemeinschaftlicher Erwerb;

- Fälle der Steuerschuldnerschaft des Leistungsempfängers bei Leistungen ausländischer Unternehmer, Bauleistungen bzw. Lieferung besonderer Liefergegenstände;

- grenzüberschreitende Reihengeschäfte;

- unrichtiger und unberechtigter Steuerausweis nach § 14c Abs. 1 und Abs. 2 UStG mit Ausschluss vom Vorsteuerabzug.

Eine ausführliche Analyse der Prüfungsschwerpunkt finden Sie im folgenden Video.

3. Besonderheiten im Lösungsaufbau

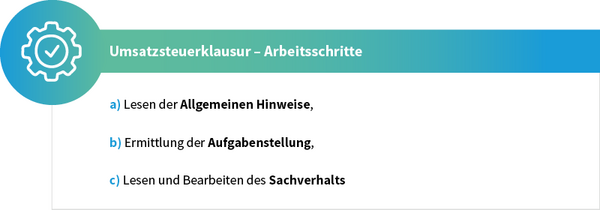

Am besten gehen Sie in der Umsatzsteuerklausur immer – egal in welcher Reihenfolge allgemeine Hinweise, Aufgabe und Sachverhalt angegeben sind – wie folgt vor:

Beachten Sie bei der beschriebenen Vorgehensweise für die einzelnen Schritte folgende Besonderheiten:

a) Lesen der allgemeinen Hinweise

Lesen Sie zunächst die allgemeinen Hinweise. Diese befanden sich in den Steuerberaterprüfungen der Jahre 2015 bis 2018 nach der Aufgabe und dem Sachverhalt, in den Jahren 2019 und 2020 davor. Prüfen Sie dabei, ob Besonderheiten gegenüber dem folgenden üblichen Text bestehen:

„Erforderliche Belege und Aufzeichnungen sind vorhanden. Voranmeldungszeitraum ist der Kalendermonat.

Soweit aus dem Sachverhalt nichts Gegenteiliges hervorgeht …

1. enthalten Rechnungen die nach §§ 14, 14a UStG bzw. §§ 33, 34 UStDV erforderlichen Angaben,

2. wurden keine Erklärungen nach § 19 Abs. 2 UStG abgegeben,

3. besteht ggf. Einverständnis über die Abrechnung im Gutschriftenweg,

4. versteuern alle angesprochenen Unternehmer ihre Umsätze nach den allgemeinen Vorschriften des UStG und nach vereinbarten Entgelten,

5. geben alle Unternehmer monatliche Voranmeldungen ab,

6. verwenden die Unternehmer im innergemeinschaftlichen Waren- und Dienstleistungsverkehr die Umsatzsteuer-Identifikationsnummer ihres Heimatlands,

7. wurden die Liefer- und Erwerbsschwellen ggf. überschritten,

8. sind alle Unternehmer ihrer Pflicht zur Abgabe von Zusammenfassenden Meldungen (§ 18a UStG) ordnungsgemäß nachgekommen,

9. wurden gemischt genutzte Wirtschaftsgüter dem Unternehmensvermögen zugeordnet,

10. entspricht die geplante Verwendung der tatsächlichen,

11. liegen alle angegebenen Orte im Inland.

Auf die Steuerbefreiung nach § 4 Nr. 9a UStG wurde – soweit möglich – ggf. ordnungsgemäß verzichtet.

Die Kalenderjahre bis einschließlich XXXX12 sind bestandskräftig veranlagt. Die steuerliche Beurteilung war jeweils zutreffend. Das Kalenderjahr XXXX13 gilt als abgelaufen.“

Abweichungen können ein Hinweis auf ein besonderes Problem in der Umsatzsteuerklausur sein. So fand sich in den letzten Jahren z. B. der Hinweis, dass Erwerbsschwellen nicht überschritten wurden, oder der Unternehmer ggf. Anträge nach § 20 UStG gestellt hatte, die vom FA ggf. genehmigt wurden.

Die befristete Absenkung der Umsatzsteuersätze im Jahr 2020 musste in der Prüfung 2020 nicht berücksichtigt werden. Es ist zu erwarten, dass dies auch für die kommenden Prüfungen entsprechend gehandhabt werden wird. Daher sollte einheitlich von Umsatzsteuersätzen i. H. von 19 % bzw. 7 % ausgegangen werden.

b) Ermittlung der Aufgabenstellung

Vor der Lektüre des Sachverhalts sollten Sie die Aufgabenstellung studieren. In den Sachverhalten der Umsatzsteuerklausur werden immer mehrere Personen genannt. Meist ist aber nur zu ausgewählten Personen Stellung zu nehmen. Auch erstreckt sich der Sachverhalt oft über mehrere Kj., wobei nicht zu allen Besteuerungszeiträumen eine Prüfung erfolgen muss.

Die Aufgabenstellung lautet typischerweise wie folgt:

„Beurteilen Sie die angeführten Sachverhalte in ihrer umsatzsteuerlichen Auswirkung auf Max Mustermann und Petra Prüfungsfuchs in den Besteuerungszeiträumen 2020 und 2021. Hierbei ist insbesondere auf die Umsatzart, die Steuerpflicht, die Bemessungsgrundlage für steuerpflichtige Umsätze und auf den Vorsteuerabzug einzugehen. Die Umsatzsteuer für steuerpflichtige Umsätze ist zu berechnen.

Wo es der Sachverhalt erlaubt, ist auch anzugeben, in welchem Voranmeldungszeitraum die Steuer entsteht bzw. zu berichtigen ist und die Vorsteuer abgezogen werden kann.

Gehen Sie auch kurz auf die Unternehmereigenschaft und den Umfang des Unternehmens von Max Mustermann ein. Auf die Unternehmereigenschaft und den Umfang des Unternehmens von Petra Prüfungsfuchs ist nicht einzugehen.

Begründen Sie bitte Ihre Entscheidungen unter Angabe der gesetzlichen Bestimmungen.“

Nur wenn Unternehmereigenschaft und Umfang des Unternehmens ausdrücklich geprüft werden sollen, ist hierauf einzugehen.

c) Lesen und Bearbeiten des Sachverhalts

Erst im dritten Schritt sollten Sie den Sachverhalt aufmerksam durchlesen, um den Unternehmer, seinen Geschäftszweig und den Umfang seiner gewerblichen oder beruflichen Tätigkeit und ggf. sonstige Besonderheiten der unternehmerischen Betätigung kennenzulernen. Lösen Sie beim ersten Durchlesen die umsatzsteuerrechtlichen Probleme noch nicht ausführlich, notieren Sie aber erste Geistesblitze (am Rand der Angabe) und markieren Sie Schlagworte. Auch können Sie ggf. erste Grafiken anfertigen. Im Anschluss lösen Sie Textziffer für Textziffer. Für eine Grobgliederung und eine anschließende Reinschrift bleibt Ihnen keine Zeit. Bringen Sie daher die Lösung sofort zu Papier.

In der Umsatzsteuer-Klausur sind immer mehrere Personen involviert. Die Verwendung von Grafiken macht Ihnen die Lösung leichter, insbesondere bei grenzüberschreitenden Sachverhalten und Reihengeschäfte und sobald mehr als zwei Personen beteiligt sind. Arbeiten Sie mit Leistungspfeilen (Lieferung, sonstige Leistung); auch Zahlungspfeile, Transportwege und Staatsgrenzen können sinnvoll sein. Wenn Sie bei der Klausurlösung bearbeitete Grafikbestandteile markieren, können Sie kontrollieren, ob Sie zu allen Problemen Stellung genommen haben. Fügen Sie die Grafiken aber nicht der Lösung bei. Es empfiehlt sich, grundsätzlich Ausgangs- vor Eingangsumsätzen zu prüfen, um hierdurch komplizierte Insichprüfungen zu vermeiden.

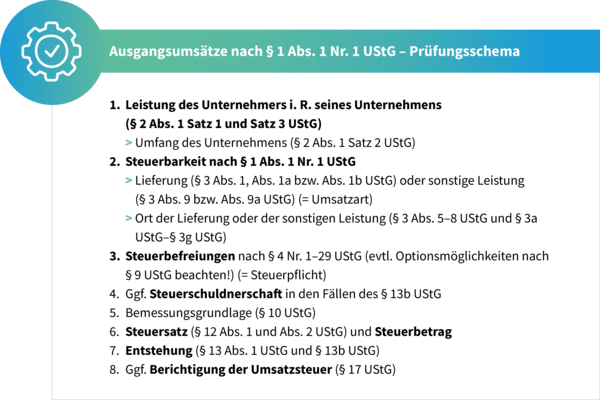

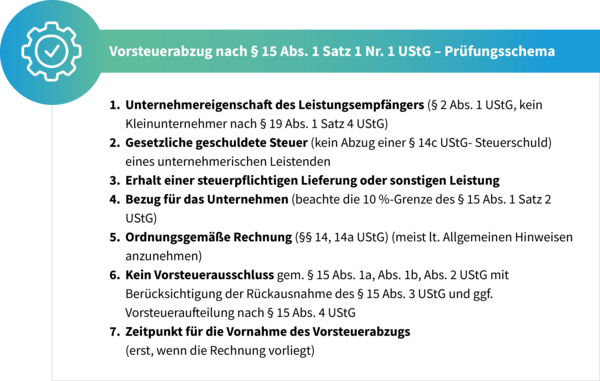

4. Relevanz und Auszug wichtiger Prüfschemata

Für die Umsatzsteuerklausur ist im Wesentlichen das Prüfungsschema der Ausgangs- sowie Eingangsumsätze für Zwecke des Vorsteuerabzugs nach § 15 Abs. 1 Satz 1 Nr. 1 UStG relevant:

IV. Teilaufgabe zur Erbschaft-/Schenkungsteuer und Bewertung

1. Besonderheiten des Prüfungsfachs

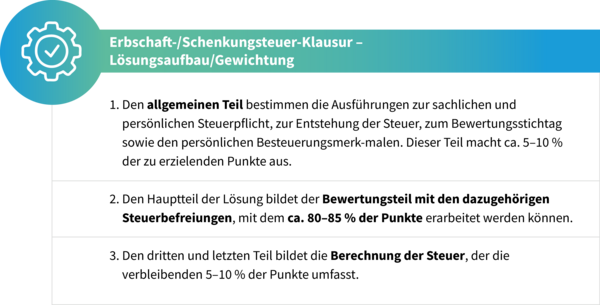

Erbschaftsteueraufgaben zeichnen sich durch einen einheitlichen Aufbau aus. Die Sachverhalte bestehen im Wesentlichen aus drei Haupteilen:

1. Zu Beginn: die allgemeinen Angaben zu den Beteiligten.

2. Im anschließenden umfangreichsten Teil: Angaben zu den Vermögensgegenständen und Schulden, die Gegenstand des zu beurteilenden Erwerbs sind und die Grundlage für den Bewertungsteil bilden. Dieser Teil macht ca. 80 % der Aufgabe aus. Er umfasst im Regelfall mehrere Teilziffern und muss sorgfältig – im Zweifel mehrmals – gelesen werden.

3. Abschließend: die Aufgabenstellung, die – im Gegensatz zur Bilanzsteuerrechtsklausur – am Ende der Angabe steht und ggf. um Bearbeitungshinweise ergänzt ist.

Wie eingangs erwähnt, sollten Sie für den Erbschaftsteuerteil eine Bearbeitungszeit von etwas weniger als zwei Stunden vorsehen.

Entsprechend können Sie auch beim Lösungsaufbau im Regelfall einem einheitlichen Schema folgen:

Diese Angaben sind Erfahrungswerte und können schwanken. Gewöhnen Sie sich dennoch an, diesem groben Lösungsaufbau zu folgen.

2. Inhaltliche Prüfungsschwerpunkte

Auch für dieses Prüfungsfach empfehlen wir Ihnen die ausführliche Analyse der Themenschwerpunkte in folgendem Video.

3. Ermittlung der Aufgabenstellung

Bevor Sie sich den Sachverhalt erarbeiten, lesen Sie bitte zuerst aufmerksam die Aufgabenstellung. Sie werden den Sachverhalt mit anderen Augen sehen, wenn Sie die Aufgabenstellung bereits erfasst haben. Prüfen Sie, was genau in der Aufgabenstellung verlangt wird, um sich bei der Ausarbeitung Ihrer Lösung unnötige Ausführungen zu sparen.

Die für Erbschaftsteuerklausuren typische Aufgabenstellung lautet:

„Ermitteln Sie die zutreffend festzusetzende Erbschaftsteuer für den/die Erben [2020: Ermitteln Sie die aufgrund des Sachverhalts festzusetzende Schenkungsteuer. Die Steuerbelastung soll möglichst gering gehalten werden.]. Gehen Sie dabei auf alle durch den Sachverhalt aufgeworfenen Rechtsfragen ein. Selbst ermittelte Prozentsätze und Geldbeträge sind auf zwei Nachkommastellen zu runden. Begründen Sie Ihre Entscheidungen unter Angabe der maßgebenden Vorschriften.“

Mit „maßgebenden Vorschriften“ sind die einschlägigen Paragrafen und – sofern sich die Lösung nicht unmittelbar aus dem Gesetz ergibt – Verwaltungsanweisungen gemeint. BMF-Schreiben sind nur selten zu zitieren, etwa zur Berechnung von Kapitalwerten, bei denen Sie die entsprechenden Vervielfältiger den BMF-Schreiben zu § 14 BewG entnehmen können, oder zur Indexierung der Regelherstellungskosten (RHK) bei Anwendung des Sachwertverfahrens i. R. einer Grundstücksbewertung.

Beachten Sie ergänzende Hinweise in der Aufgabenstellung, die als „Fingerzeig“ dienen können: Etwa die Angabe, ob Steuern sofort oder möglichst spät entrichtet werden sollen, was auf die Anwendung des § 23 ErbStG hindeutet. Prüfen Sie ebenfalls in der Aufgabenstellung, ob ggf. erforderliche Anträge als gestellt gelten, damit Sie bestehende Wahlrechte in Ihrer Lösung i. S. des Aufgabenstellers zutreffend ausüben. In den zurückliegenden Jahren enthielt die Aufgabenstellung auch folgenden Hinweis: „Feststellungen gem. § 13b Abs. 10 ErbStG sind ggf. vorab zu treffen.“ Dahinter verbirgt sich die Ermittlung der Rechengrößen, die man für die Ermittlung des nach § 13b ErbStG begünstigten Betriebsvermögens benötigt.

4. Besonderheiten zur Lösung

a) Allgemeines zum Lösungsaufbau

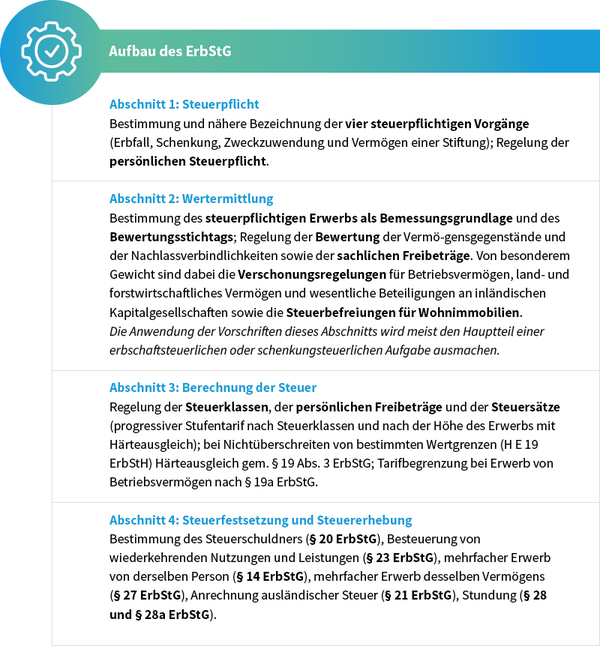

Das ErbStG ist von einem einheitlichen Aufbauschema bestimmt. Sie finden dieses überblicksartig in R E 10.1 ErbStR. Dies bedeutet für Sie, dass Sie diesen Aufbau sicher beherrschen müssen. Der Aufgabensteller geht davon aus, dass Sie diesen kennen und daher für den grundsätzlichen Aufbau Ihrer Klausurlösung keine Zeit benötigen.

Im Erbschaftsteuer- und Schenkungsteuerrecht gibt es – viel mehr als in anderen Rechtsgebieten – Hilfen in Richtlinien und Hinweisen zum ErbStG. Nutzen Sie diese als „Spickzettel“. Damit Sie diese in der Prüfung nicht erst durchsuchen müssen, sollten Sie diese Hilfen bereits beim Lesen und Lernen anhand Ihrer Kursunterlagen regelmäßig hinzuziehen. Damit Sie diese zur Unterstützung und Ergänzung in einer Prüfungsklausur ggf. schnell heranziehen zu können.

Das nachfolgende Schema spiegelt den klaren steuerrechtslogischen Aufbau zur Lösung von Aufgaben aus diesem Rechtsgebiet wider. Zunächst zum Aufbau des Gesetzes (legen Sie hierzu das Inhaltsverzeichnis des Gesetzes aufgeschlagen neben sich!):

Folgt man diesem Schema, erkennt man, dass der Bewertung der jeweiligen Vermögensposition stets die Prüfung der sachlichen Steuerbefreiungen folgt. Gliedern Sie daher auch Ihre Lösung wie folgt:

TIPP: In § 10 Abs. 1 Satz 1 ErbStG sind in der Klammer alle persönlichen und sachlichen Steuerbefreiungen aufgelistet, die das ErbStG bereitstellt.

b) Lösungsschritte im Einzelnen

aa) Allgemeiner Teil

Zunächst ist zu prüfen, welcher der vier Grundtatbestände des § 1 Abs. 1 ErbStG erfüllt ist. Meist ist ein Erwerb von Todes wegen zu beurteilen, also der § 1 Abs. 1 Nr. 1 ErbStG zu zitieren. Im nächsten ist Schritt festzustellen, um welche Art des Erwerbs von Todes wegen es sich handelt. Hierfür ist § 3 ErbStG heranzuziehen. Gemäß § 3 Abs. 1 ErbStG gilt als Erwerb von Todes wegen gem. Nr. 1 der Erwerb durch Erbanfall (§ 1922 BGB), durch Vermächtnis (§§ 2147 ff. BGB) oder aufgrund eines geltend gemachten Pflichtteilsanspruchs (§§ 2303 ff. BGB).

Am gängigsten ist der Erwerb durch Erbanfall, d. h. jemand wird aufgrund einer erbrechtlichen Verfügung oder aufgrund gesetzlicher Erbfolge Erbe, also Gesamtrechtsnachfolger des Erblassers. In den Prüfungsjahren bis 2016 war lt. Sachverhalt jeweils ein testamentarischer Alleinerbe bestimmt (meistens die Ehefrau), 2017 bzw. 2019 war der Sohn aufgrund gesetzlicher Erbfolge Alleinerbe (außer dem Sohn gab es lt. Sachverhalt keine Verwandten). Sind weitere Erwerber vorhanden, bspw. Vermächtnisnehmer (Prüfung 2016 und 2018), ist festzustellen, dass diese keine Erben, sondern Vermächtnisnehmer sind. Es handelt sich insoweit ebenfalls um einen Erwerb von Todeswegen, § 1 Abs. 1 Nr. 1 ErbStG i. V. mit § 3 Abs. 1 Nr. 1 ErbStG, aber aufgrund Vermächtnisses (§§ 2147 ff. BGB). Sind mehrere Erben vorhanden, bilden diese eine Erbengemeinschaft. In diesem Fall muss im Sachverhalt eine Quote vorgegeben sein, mit der die Miterben am Nachlass beteiligt sind.

Tipp: Im Regelfall werden keine erbrechtlichen Ausführungen erwartet, sondern der bzw. die Erben sind im Sachverhalt angegeben.

Bei Schenkungen unter Lebenden (§ 1 Abs. 1 Nr. 2 ErbStG) unterliegt regelmäßig die „freigebige Zuwendung unter Lebenden“ gem. § 7 Abs. 1 Nr. 1 ErbStG der Schenkungsteuer. Schenkungen waren bislang in den Jahren 2016 und 2020 Gegenstand der Prüfung. Gemäß § 1 Abs. 2 ErbStG gelten Vorschriften des ErbStG für Schenkungen gleichermaßen, soweit nicht ausdrücklich etwas anderes geregelt ist, d. h. diese Vorschrift müssen Sie ggf. zitieren.

Im Anschluss ist die persönliche Steuerpflicht zu prüfen. Eine unbeschränkte persönliche Steuerpflicht liegt gem. § 2 Abs. 1 Nr. 1 Satz 1 und 2 ErbStG vor, wenn zum Zeitpunkt des Todes des Erblassers bzw. zum Zeitpunkt der Ausführung der Schenkung entweder der Erblasser (Schenker) oder der Erwerber Inländer (Wohnsitz, § 8 AO; gewöhnlicher Aufenthalt, § 9 AO) ist (Definition „Inländer“ in § 2 Abs. 1 Nr. 1 Satz 2 ErbStG). Es genügt also bereits, wenn eine der beteiligten Personen als Inländer anzusehen ist. Im Regelfall prüft man zunächst den Erblasser. Sollte keine unbeschränkte Steuerpflicht durch den Erblasser ausgelöst werden, muss die Erwerberseite betrachtet werden.

Besonderes Augenmerk verdient § 2 Abs. 1 Nr. 1 Satz 2 Buchst. b ErbStG: Danach unterliegt ein deutscher Staatsangehöriger fünf Jahre nach seinem Wegzug aus Deutschland (Aufgabe Wohnsitz) weiterhin der unbeschränkten Steuerpflicht. Denken Sie also bei einem Auslandswohnsitz nicht sofort an die beschränkte Steuerpflicht, sondern prüfen Sie, ob ggf. ein Fall der erweiterten unbeschränkten Steuerpflicht vorliegt. Voraussetzung hierfür ist außerdem die deutsche Staatsbürgerschaft.

Zu den Ausführungen zur persönlichen Steuerpflicht gehört auch ein Hinweis auf die Steuerschuldnerschaft des Erwerbers (§ 20 Abs. 1 Satz 1 ErbStG). Beachten Sie, dass im Fall der Erbengemeinschaft gem. § 20 Abs. 3 ErbStG der Nachlass bis zur Auseinandersetzung für die Steuer haftet und daher dieser Absatz ebenfalls zu zitieren ist.

Der Zeitpunkt der Steuerentstehung ist für verschiedene Vorschriften von Bedeutung: § 2 ErbStG, § 11 ErbStG, § 14 ErbStG, § 27 ErbStG. Der Zeitpunkt der Steuerentstehung i. S. des § 9 ErbStG wird immer i. V. mit § 11 ErbStG bearbeitet.

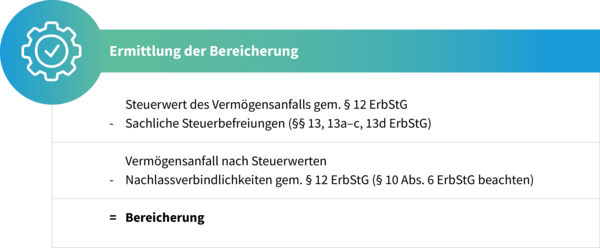

bb) Bewertungsteil

Nach dem allgemeinen Teil folgt der Einstieg in den Bewertungsteil über § 10 Abs. 1 Satz 1 und 2 ErbStG, der die „Gebrauchsanweisung“ zur Ermittlung der Bereicherung enthält und auf den § 12 ErbStG verweist. § 12 ErbStG ist die zentrale Norm, über die das ErbStG mit dem BewG verbunden ist. Diese Vorschrift stellt den „Wegweiser“ in das BewG dar und muss bei jeder zu bewertenden Position zitiert werden, damit Sie bei Ihrer Lösung die Verbindung zwischen dem ErbStG und dem BewG herstellen. Ihre Struktur sollte Ihnen unbedingt vertraut sein.

Sie enthält i. Ü. auch die Anleitung zur Ermittlung der Bereicherung:

Die Prüfungsauswertungen der vergangenen Jahre zeigen als „Dauerbrenner“ den Erwerb von Grundvermögen, den Erwerb von Betriebsvermögen und Anteilen an Kapitalgesellschaften und den Erwerb von Übrigem Vermögen. Bei dem Erwerb von Grund- bzw. Betriebsvermögen und Anteilen an Kapitalgesellschaften sind meist (nicht in allen Fällen) vorab Ausführungen zum Verfahren der Wertermittlung voranzustellen, da die Wertermittlung in einem gesonderten Feststellungsverfahren erfolgt. Nennen Sie also nicht nur die wirtschaftliche Einheit, sondern auch, wie und nach welchen Vorschriften die Bewertung erfolgt. Über § 12 ErbStG erfolgt der Verweis und damit die Verknüpfung mit der jeweils anzuwendenden Vorschrift des BewG. Der Bewertung folgt stets die Prüfung einer möglichen Steuerbefreiung.

Tipp: In Klausuren gibt es oft Standardfälle, bei denen sich „Fußgängerpunkte“, also Punkte ohne großen Aufwand bzw. mit knappen Ausführungen, erzielen lassen. Dies sind bspw. Hausrat, andere bewegliche Gegenstände, Bankkonten. Lassen Sie sich diese Punkte nicht entgehen!

Nach der Bestimmung des Vermögensanfalls zu Steuerwerten folgt die Bearbeitung der Nachlassverbindlichkeiten. Orientieren Sie sich hier am Aufbau des § 10 Abs. 5 ErbStG und „arbeiten“ Sie die Nachlassverbindlichkeiten in der Reihenfolge Nr. 1–3 „ab“. Die Verbindlichkeiten teilen das „Schicksal“ der Vermögensgegenstände, mit denen sie in wirtschaftlichem Zusammenhang stehen:

Unterliegt der Erwerb eines Vermögensgegenstands nur teilweise oder gar nicht der Erbschaftsteuer, ist eine damit korrespondierende Schuld ebenfalls nur teilweise oder gar nicht abzugsfähig; § 10 Abs. 6 ErbStG ist hier entsprechend zu beachten.

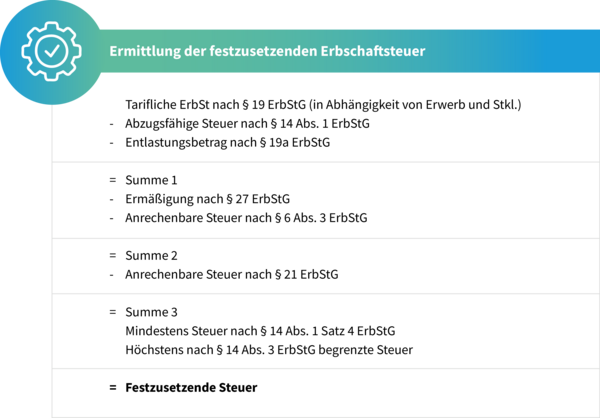

cc) Berechnung der Steuer

Den abschließenden Teil der Klausur bildet die Berechnung der Steuer. Aus der Bereicherung ist zunächst der steuerpflichtige Erwerb abzuleiten, indem die persönlichen Freibeträge des § 16 und § 17 ErbStG abgezogen werden. Der so ermittelte steuerpflichtige Erwerb ist gem. § 10 Abs. 1 Satz 6 ErbStG auf volle hundert Euro abzurunden.

Die festzusetzende Steuer wird wie folgt ermittelt (vgl. auch R E 10.1 Abs. 2 ErbStR):

Immer wenn eine Steuer zu berechnen ist, also im ersten Schritt bei der Ermittlung der tariflichen Steuer und bei der Ermittlung der abzugsfähigen Steuer nach § 14 ErbStG, ist zudem der „Härteausgleich“ zu prüfen. Dabei wird geprüft, ob durch das Überschreiten der letztvorhergehenden Erwerbsschwelle eine überproportionale Besteuerung ausgelöst wurde. Dies erfolgt mithilfe der Tabelle in H E 19 ErbStH (= Tabelle für die maßgebenden Grenzwerte für die Anwendung des Härteausgleichs).

V. Fazit

Der erste Prüfungstag beinhaltet drei getrennt voneinander abgefragte und z. T. unbeliebte Rechtsgebiete und ist durch eine besondere „Überlänge“ der Klausur geprägt. Die Aufgaben der letzten Jahre waren in der Bearbeitungszeit von sechs Stunden nicht zu bewältigen. Es überrascht daher nicht, dass der Notendurchschnitt in den letzten fünf Jahren im Vergleich zu den anderen beiden Prüfungstagen mit durchschnittlich 4,6 am schlechtesten ausgefallen ist.

Gerade für diesen Tag ist es entscheidend, „Dauerbrenner“ durch Klausurroutine zu erkennen und mit einer soliden Klausurtechnik wesentliche Punkte zu erzielen. Trainieren Sie die Klausuren in allen

Fachgebieten gleichermaßen intensiv, insbesondere aber die, welche Ihnen nicht liegen, und decken Sie so die größtmögliche Anzahl an Sachverhaltskonstellationen ab. Klausurroutine und eine solide Klausurtechnik über die rein fachspezifischen Techniken hinaus erreichen Sie in allen Fachgebieten letztendlich auch durch Kontinuität. Übung macht – auch hier – den Meister!

Lernplanung, Griffregister, Zitieren und mehr ....

- Mentale Stärke in der Steuerberaterprüfung

- Erfolgskriterien für die Steuerberaterprüfung

- Mit Erfolg in die Vorbereitung

- Wie man einen Lernplan erstellt

- Tipps zur Klausurarbeit

- Klausurtechnik kompakt

- Klausurtraining – aber richtig!

- Nacharbeit von Klausuren

- Erfolgreiches Klausurtraining – Dos und Don’ts für Ihre optimale Lernstrategie!

- Mündliche Steuerberaterprüfung - Tipps für Ihren persönlichen Lernplan neben dem beruflichen Alltag!

- Motivation für die mündliche Steuerberaterprüfung

- Mythos KNOLL-Klausuren

- Umgang mit Musterlösungen, Korrekturbögen und Lösungshinweisen

- How to: Zitate, Lösungen, Ergänzungslieferungen

- Allgemeines zu Ergänzungslieferungen

- Sinn und Unsinn von Griffregistern

- Videos rund um die Themen und Anforderungen der Prüfung

- Nachgefragt! Wie war dein Weg zum Steuerberatertitel?

- Let's Talk. Von der Steuerfachangestellten zur Steuerberaterin!

- Let's Talk — Erfahrungsberichte zur Steuerberaterpruefung

- Motivation und Tipps für den zweiten und dritten Anlauf

- KNOLL-Lösungsvorschläge für die Original-Prüfungsaufgaben des Jahres 2021

- Fit mit KNOLL